近期的规划,在跟踪电池、充电和整车规划方面,也会加入一些智能座舱和自动驾驶技术的跟踪状态。一个非常有趣的地方在于,目前欧美车企随着旗舰版纯电动的出来,把各种座舱和自动驾驶的技术和旗舰版纯电结合在一起,也就是可以根据几个方向上面的综合能力来判断车型的战斗力。当然在这里面,电池还是一个很基础的的部分,还值得每个月进行跟踪和汇总。我想优选的几个内容包括:车载显示屏、域控制器和感知技术。

备注:有部分内容通过备案可以获取一部分硬件信息,从硬件设计层面可以先做一些评价

图1 也就是跟踪整车推出的平台可以分技术块进行分解和解析

第一部分 5月国内电池行业的情况

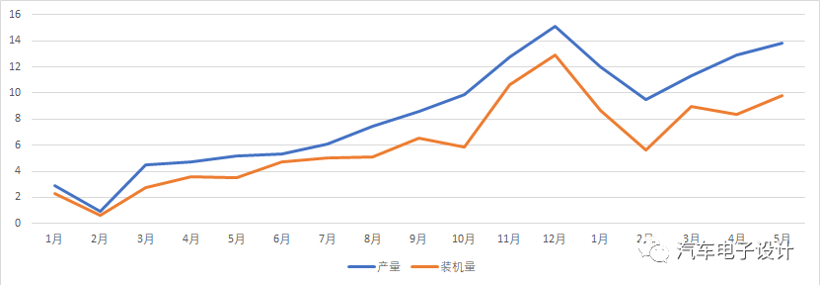

5月,动力电池产量为13.8GWh,电池装车量9.8GWh,这里继续保持了4GWh的差值,从目前来看,国内的装机量确实和实际的产量永远会有一个差值。

图2 动力电池产量和装机量的差异

SNE这边给出了一个答案,也就是CATL(特斯拉Model 3(从中国出口到欧洲)、标致e-2008、欧宝Corsa)和比亚迪的海外装机量,根据SNE的数据,也就是说两家累计为3.8GWh,也就是解释了1-4月14GWh的差值,有1/3是用在了海外。

备注:前5个月动力电池产量累计59.5GWh,装车量累计41.4GWh,累计18.4GWh,这些估计有一半在电池企业和车企暂存的仓库,应对下半年的需求缺口。

图3 国内产量-装机量差值和SNE给出的海外装机量

在当前还有一个重要的特点,还是磷酸铁锂的情况:

1、从数据来看,产量上三元电池产量5.0GWh,占总产量36.2%,环比下降25.4%;磷酸铁锂电池产量8.8GWh,占总产量63.6%,环比增长41.6%。装车量三元电池共计装车5.2GWh,环比上升1.0%;磷酸铁锂电池共计装车4.5GWh,环比增长40.9%。

2、从实际的状态来看,连续好几个月铁锂的产量大于装机量,一方面反应这部分差值应该是出口的主力,还有一个可能就是铁锂后续需求和装机的幅度会很大。由于当前三元的产量比较稳定。

3、5月来看,3个月三元的装机需求都稳定在5GWh,铁锂的装机需求也快速提升。

从当前的情况来看,可能预示下一波现有车型可能都会有一个入门的铁锂版本,或者说很多车企在做切换。对于下半年增长的乐观预期,应该很大部分是构建在铁锂的快速提升,这部分可以带来车价进一步下探,从而扩大需求规模。简单来说,在乘用车方面降价和冲量全靠切铁锂,产量的提升也证明这块投产会更快。

图4 铁锂和三元的产量和装机的情况

从其他数据来看,后续在专用车和大巴方面也对铁锂提出了要求,在全面各个领域电动化的来看,铁锂的需求是很快高于三元的。后面几个月,其他领域的增量也是拉高了铁锂的需求。

图5 这段时间装机量的分类

从2021年整体的情况,1-5月三元电池产量累计29.5GWh,占总产量49.6%,同比累计增长153.4%;磷酸铁锂电池产量累计29.9GWh,占总产量50.3%,同比累计增长360.7%。在这两个数据对比,能看到当前国内的差异。前5月,三元电池装车量累计24.2GWh,占总装车量58.5%,同比累计上升151.7%;磷酸铁锂电池装车量累计17.1GWh,占总装车量41.3%,同比累计上升456.6%。在全面市场化的引导下,之前基于补贴的三元的解决方案是不香了。

图6 本质的原有还是在1.8和1.3万的补贴基础上,0.8、0.9和1系数差异很低

第二部分 电池供应商

如下图所示,国内需求大概在一超三雄的局面。LG依靠Model Y一台车就冲到这个位置还是真的很让人觉得到很神奇的。

图7 国内电池供应商的情况

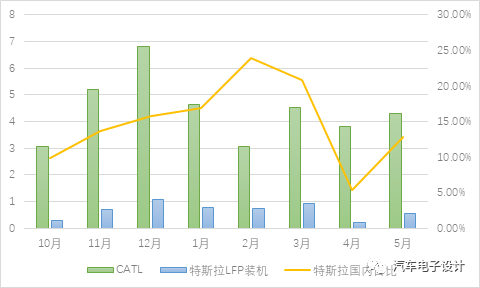

在这里有一个很有趣的地方,就是Model 3铁锂版本的量能占了宁德15%左右的量。

备注:这里的5月份按照特斯拉在国内保险数据预估1万台,折550MWh

图8 宁德总装机和特斯拉国内LFP装机

对应的特斯拉在国内乘用车动力电池企业的需求(不含出口)的条件下,大概是在20%不到一些,这个议价权是非常惊人的。

图9 特斯拉在动力电池需求的量能

小结:从不同的角度来看,能看到当下电池企业的局面,主要是各个车企分化比较严重,比较有权重的车企需求量直接决定了企业的走向。