6月29日—30日,由盖世汽车主办的“2021中国汽车半导体产业大会” 隆重召开。本次会议主要围绕中国车企缺芯现状、供应链国产化安全建设、车载芯片平台的搭建设计、自动驾驶、智能座舱领域的芯片需求和应用案例、功率半导体在三电中的应用以及芯片测试和功能安全等话题展开讨论,共谋产业未来发展之路。下面是麦肯锡全球副董事合伙人陈晴在本次大会上的致辞。

麦肯锡全球副董事合伙人 陈晴

大家早上好,感谢盖世汽车再次邀请我来演讲,今天想花一点时间介绍一下汽车电子和汽车软件以后的发展趋势,以及这种趋势对半导体产业的影响。

现在业界有一个共识,汽车软件和电子(含半导体)是新四化的重要底层支撑,没有这些新四化是落不了地的。反过来,以后新四化能以多快的速度走到什么阶段,也圈定了汽车软件和电子的开发和迭代要求。

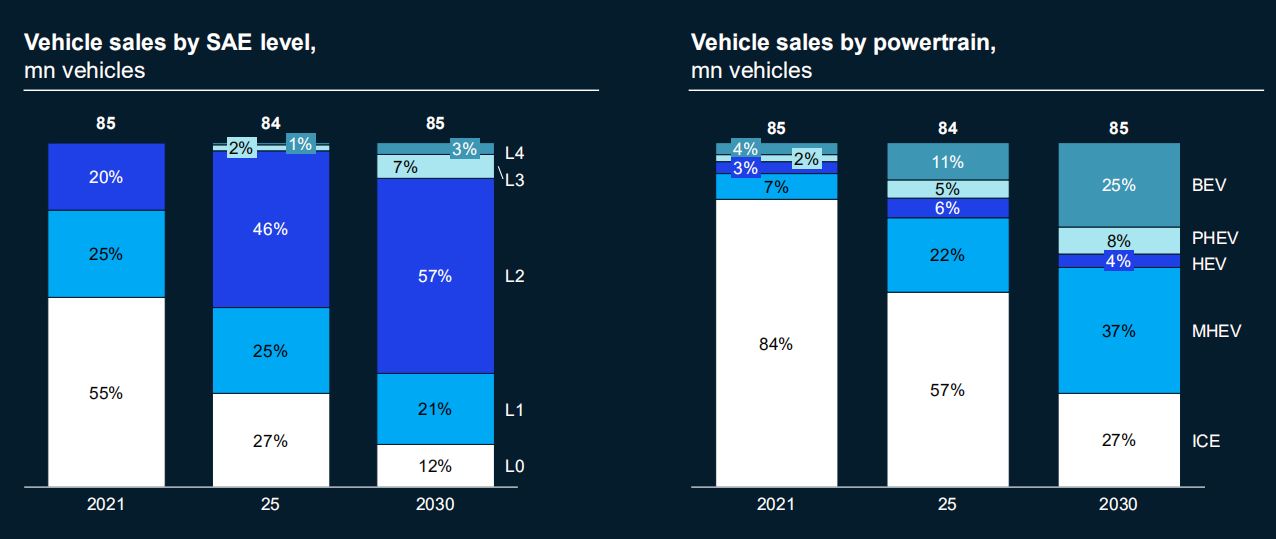

我们后面对汽车软件及电子发展趋势的判断基于一些关键假设,这里对其中几个重要的假设稍作说明。第一,自动驾驶到2030年预估L2级别的渗透率是60%,L3和L4是10%。第二,电动化到2030年预计1/4将是纯电动车,8%是插电混动汽车。这里展示的是全球的平均水平,各个地区还会有差异,这个我们稍后会提到。

资料来源:麦肯锡

有这样的判断之后,再去看汽车软件和电子电气架构的趋势。汽车行业未来十年汽车本身的产销量将是比较平稳的,不会有太大的增长,也不会有太大的下跌,而相对汽车本身产销的这种平稳状态,汽车软件和电子电气市场每年仍将以5%以上的复合增长率增长。

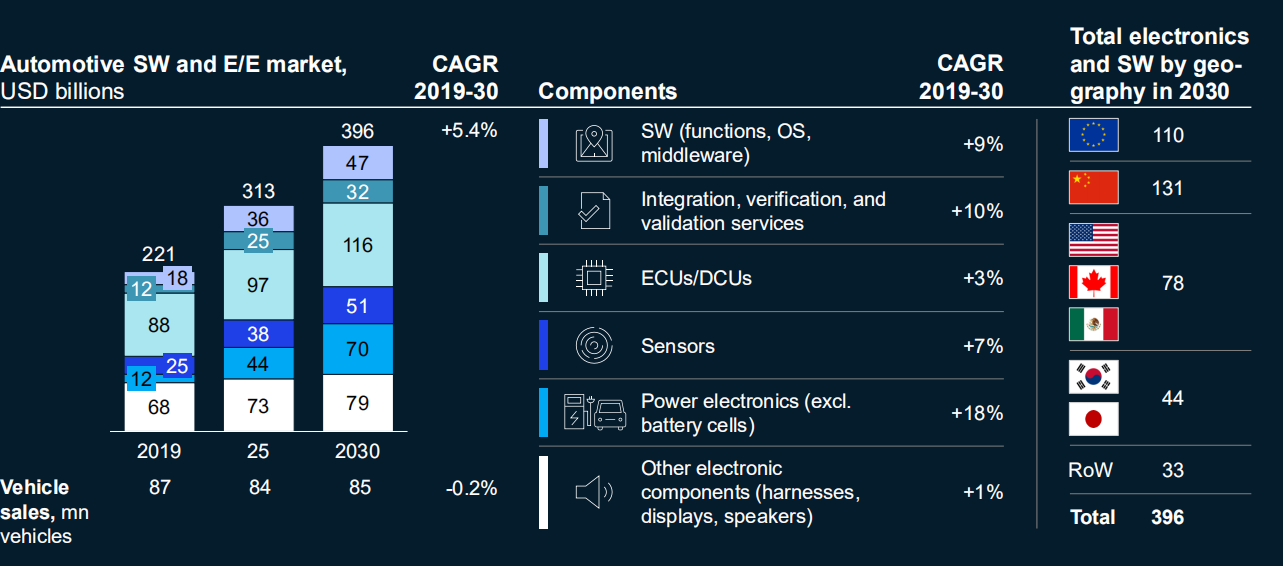

到2030年,汽车软件和电子电气里面产值最大模块是控制器,包括ECU或者域控制器,但是增长最快是软件、集成验证服务以及动力电子等,DCU和ECU相对增长速度并不是特别明显,我们后面会解释为什么是这样的判断。到2030年,中国汽车软件和电子电气产值大概占全球1/3。

各模块未来产值发展的增速受多个维度的影响:一方面,该模块未来从内容上还会有多少新增需求;另一方面,不同模块下各类内容以后的成本曲线将如何变化?

资料来源:麦肯锡

这里值得注意的是,不同类型的车其实出发点和终局变化是不同的,举几个例子,比如说E级车相比C级车,特别是E级车豪华车系列,到2025年L4就上去了,所以这个时候你再判断2030年,内容上新增的需求是不多的,例如控制器,再加上技术的成熟、成本的下降,所以这类车可能DCU、ECU产值会有所缩小。但是C级车2025年大部分是在L2,2030年本身内容还有很多增长空间,总的加起来DCU和ECU还是增长的状态。所以前面这张表背后支撑的是不同类型的车以后会是什么样的增长趋势,包括那些车本身产量权重是多少,综合起来是我们看到的那张表。

资料来源:麦肯锡

现在再来看汽车半导体,分析变化趋势之前,我们先回顾一下现在汽车芯片行业总体是什么样的状态。2020年全球汽车产量差不多是8900万辆,这里面电子系统产值大概是3000亿美金。在电子系统里面,控制器大概是900亿美金,里面可能半导体产值占了小一半,约为410亿美金,中国市场是1/4多一点,达到27%,这是汽车半导体的产值现状。

另外整个价值链,现在来讲汽车半导体还是由Tier1供应商去做集成商角色比较多一点,往前看会有哪些大的变革呢?

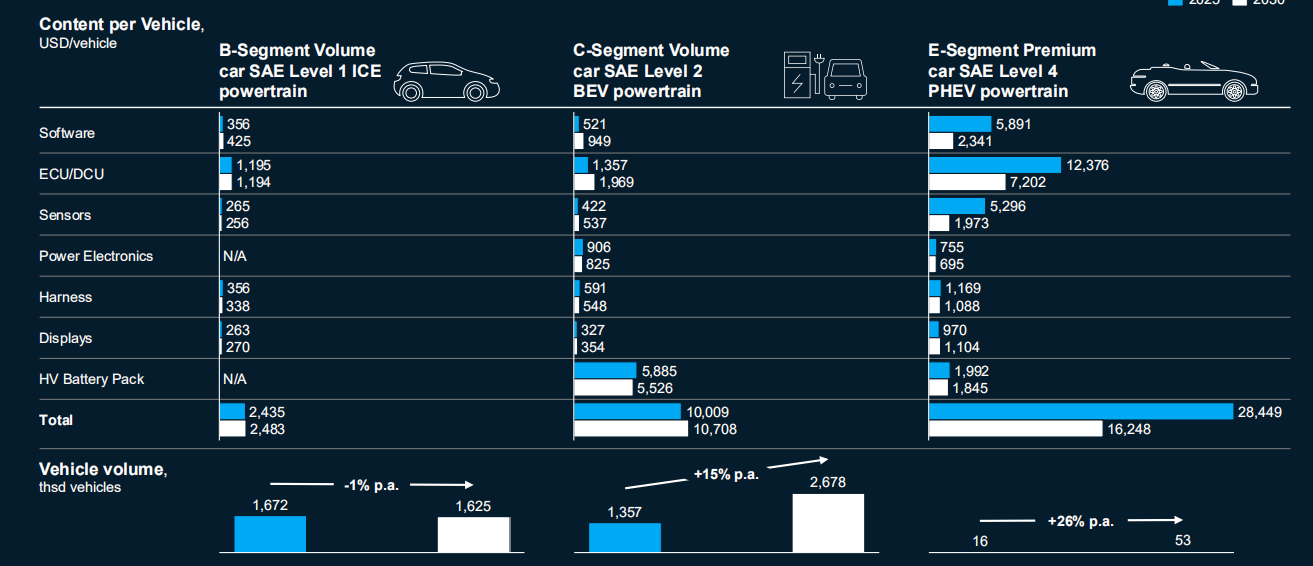

第一,需求结构本身会发生什么样的变化?需求结构将有两个比较大的变化,中国市场占比会继续往上提升。这里以自动驾驶芯片为例,之前提到了不同级别自动驾驶2030年的渗透率预计。在这样一个假设前提下,可以推出来不同级别自动驾驶汽车对芯片的需求,我们知道L4车型在产量上的占比是3%左右,但是里面汽车芯片价值占比大概是27-28%。

之前提到各级别自动驾驶渗透率在不同地区会有所区别,我们认为中国市场自动驾驶的发展速度将会快于全球平均水平。同时,全球汽车产量未来基本持平,而中国仍存在增长空间。这样一来,中国市场的汽车芯片需求占比将扩大,例如我们预计2030年中国自动驾驶芯片需求占比将接近全球的40%。

资料来源:麦肯锡

第二,跟半导体相关的汽车控制器,原来最多是相对分散的ECU,但是以后集中化趋势非常明显,可以看到有几个大的结论。

1、ECU和DCU总的占比结构会发生明显变化。2020年ECU是占绝对的大头,2025年ECU和DCU(970亿美金)里ECU仍占78%,但是到2030年我们判断DCU和ECU是半对开的状态。

不同域的DCU和ECU演进也是不一样的,最初开始集中化的是自动驾驶及与安全相关的域,还有智能座舱域,这些域到2025年DCU占40%多一点,2025年其他功能域,包括动力、底盘、车身90%以上还是ECU架构。到2030年的时候自动驾驶、智能座舱会主导往DCU转型,比如自动驾驶域3/4左右会是DCU的状态,智能座舱90%左右是DCU,剩下的域不会有太明显的变化,80%左右还是ECU,但是20%可能会转到DCU架构上面去。

资料来源:麦肯锡

这是跟半导体有关的需求在结构上会发生的两个大的变化。另外整个行业发展模式和价值链结构会有什么变化?原来是Tier1作为集成商去打通,现在看到有几个大的变化。第一个变化,最传统的做法是OEM先把需求定义出来,之后Tier1去做芯片选型,选型会配合芯片设计商再转到制造商,之后Tier1做一个系统集成,集成之后主机厂做整车集成,这是最传统的打法。

未来这里面会出来很多不同的变形,我们看到主机厂开始有些转变了。第一种类型是Tier1会承担更多的角色,除了选型之外,有些Tier1开始尝试做芯片设计业务。第二种变化是主机厂在整个系统里面会变得更加强势,从简单的定义需求开始,慢慢介入芯片选型过程。可以看到刚才说的变化趋势,除了需求端,另外整个行业结构也会进入战国时代,不同的人会有不同的想法。

我们也经常跟主机、供应商、芯片相关企业一起去做各种各样的讨论。这里是其中一个示例,我们跟OEM里面涉及到芯片决策最主要的领导做的一些闭门的圆桌会议,这个数据综合了在中国和欧洲、北美的圆桌会议,可以看到大家对于芯片的玩法变化。我们问这些OEM决策人,从他们的角度觉得以后会变成什么样的状态?绝大部分人是说,完全传统的模式不大会一直存在下去,会有一些变化,其中最大的变化是主机将深入介入到芯片产业的价值链中,特别是对芯片的选型,有一些人可能更加有雄心壮志,会涉及到芯片设计环节里面去。大家在定位上会出现博弈,不同类型的企业会把自己的触角往上往下延伸到芯片产业价值链的各个不同环节。

其实整个汽车芯片产业的崛起,是基于新四化的破局和变革,带来了很多新的发展机会。对行业各个利益相关者来说,大家以什么样开放的心态、合作共创的模式,让中国企业在新四化道路上更好地赋能整个行业的发展,是值得关注的。以上是我简短的观点分享,也希望这两天讨论之中给大家一些输入和抛砖引玉的铺垫吧,谢谢大家。